ΕΛΠΕ: Έκδοση ομολόγου €500 εκ. με επιτόκιο 2,125%

Ολοκληρώθηκε με επιτυχία η έκδοση νέου ομολόγου πενταετούς διάρκειας, συνολικού ύψους €500 εκ., με σταθερό επιτόκιο 2% και τιμή διάθεσης 99,41. Όπως ανακοίνωσε η HELLENIC PETROLEUM FINANCE PLC (εξ ολοκλήρου θυγατρική των ΕΛΠΕ), οι νέες ομολογίες θα εισαχθούν προς διαπραγμάτευση στο Χρηματιστήριο του Λουξεμβούργου.

Η συνολική ζήτηση για το βιβλίο προσφορών ξεπέρασε το €1.4 δις., με τις προσφορές από νέους επενδυτές να υπερκαλύπτουν το επιπλέον ζητούμενο ποσό, πέραν της προσφοράς εξαγοράς, κατά σχεδόν 5 φορές, οδηγώντας σε σημαντική μείωση της απόδοσης σε σχέση με την αρχική ανακοίνωση και την αύξηση του ύψους της Έκδοσης κατά 25% (από €400 εκατ. σε €500 εκατ). Σημαντικό μέρος της ζήτησης (περίπου €240m) προήλθε από κατόχους υφιστάμενων ομολογιών εκδόσεως της HPF, λήξης Οκτωβρίου 2021, με επιτόκιο 4,875% και την εγγύηση της Εταιρείας που συμμετείχαν στη διαδικασία πρότασης εξαγοράς, η οποία υποβλήθηκε στις 23 Σεπτεμβρίου 2019 και ολοκληρώθηκε με επιτυχία στις 27 Σεπτεμβρίου 2019 αναδεικνύοντας τη στήριξη από υφιστάμενους ομολογιούχους.

Ο κ. Ανδρέας Σιάμισιης, Διευθύνων Σύμβουλος της Εταιρείας, δήλωσε: «Πρόκειται για μια συναλλαγή ορόσημο για τον Όμιλο Ελληνικά Πετρέλαια και την πρώτη unrated διεθνή έκδοση Ελληνικής εταιρείας για το 2019, αποτελώντας ψήφο εμπιστοσύνης και για την Ελληνική οικονομία. Με επιτόκιο 2% και απόδοση 2.125%, η συναλλαγή αυτή έχει σχεδόν 3% χαμηλότερο κόστος από τα αποσυρθέντα ευρωομόλογα λήξης 2017, επιτυγχάνοντας πέρα από βελτίωση του προφίλ ισολογισμού του Ομίλου, περαιτέρω μείωση του χρηματοοικονομικού κόστους από το 2020. Με ιδιαίτερη ικανοποίηση διαπιστώνω το έντονο ενδιαφέρον των διεθνών θεσμικών επενδυτών, που κάλυψαν το 50% της νέας ζήτησης.»

Τα κεφάλαια της Έκδοσης θα χρησιμοποιηθούν κατά τη διακριτική ευχέρεια του Εκδότη, για την εξαγορά των Ομολογιών λήξης 2021, για την αποπληρωμή άλλων

υφισταμένων δανειακών υποχρεώσεων του ομίλου ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ καθώς και για γενικούς εταιρικούς σκοπούς.

Η Έκδοση ενισχύει περαιτέρω τον ισολογισμό του Ομίλου, μειώνοντας το ετήσιο κόστος χρηματοδότησης κατά περίπου 15 εκ. ευρώ και επεκτείνοντας τη μέση ωρίμανση των δανειακών υποχρεώσεών του ενώ αυξάνει τις διαθέσιμες γραμμές χρηματοδότησης, υποστηρίζοντας την υλοποίηση του στρατηγικού αναπτυξιακού του σχεδίου.

Η εκκαθάριση τόσο της Έκδοσης όσο και της Πρότασης Εξαγοράς αναμένεται να ολοκληρωθεί στις 4 Οκτωβρίου 2019.

ΝΧ

Συντακτική ομάδα Ναυτικών Χρονικών

Δεξαμενόπλοια: Η επόμενη μέρα σε περίπτωση καθολικού «εμπάργκο» της Ρωσίας

Καθοδικές οι τάσεις στις τιμές πετρελαίου

Πτωτικές οι τάσεις στην αγορά πετρελαίου

Αναδιατάξεις στις εισαγωγές πετρελαίου της Νότιας Κορέας

Προ των πυλών έργα αναβάθμισης λιμενικών υποδομών σε Χανιά και Λευκάδα

Σε τροχιά υλοποίησης τίθενται δύο έργα αναβάθμισης λιμενικών υποδομών στη Σούδα Χανίων και στη Λευκάδα, τα οποία εντάχθηκαν στο Τομεακό Πρόγραμμα Ανάπτυξης του Υπουργείου…

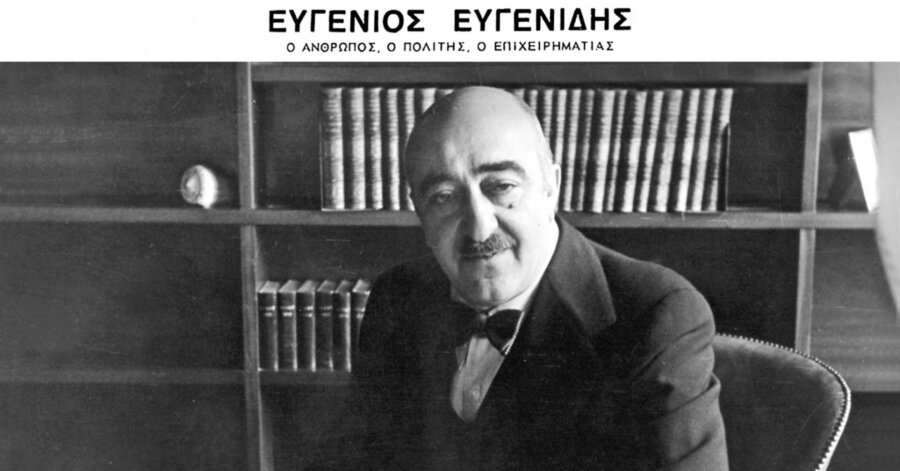

Σαν σήμερα γεννήθηκε ο Ευγένιος Ευγενίδης

Σαν σήμερα, πριν 142 χρόνια γεννήθηκε ο Ευγένιος Ευγενίδης. Με αφορμή την επέτειο γέννησης του Ευγένιου Ευγενίδη, τα Ναυτικά Χρονικά αφιερώνουν μερικές γραμμές στον…

Βραχνάς για τα ουκρανικά σιτηρά οι ρωσικές επιθέσεις

Πλήγμα για τις εξαγωγές σιτηρών της Ουκρανίας από τη Μαύρη Θάλασσα αποτελούν οι σφοδρές ρωσικές επιθέσεις σε λιμενικές εγκαταστάσεις. Είναι χαρακτηριστικό ότι οι ουκρανικοί…

Το πετρέλαιο στην καρδιά του μπραντεφέρ ΗΠΑ-Βενεζουέλας

Οι αλλεπάλληλες επιχειρήσεις των ΗΠΑ που έβαλαν στο στόχαστρο πλοία φορτωμένα πετρέλαιο της Βενεζουέλας απειλούν να προκαλέσουν ασφυξία στην οικονομία της, ενώ τροφοδοτούν την επωδό της…

Το πρώτο υπεράκτιο πλοίο μεταφοράς CO₂ της ΕΕ

Η τεχνολογία θαλάσσιας μεταφοράς υγροποιημένου διοξειδίου του άνθρακα (LCO₂) αποτελεί κρίσιμο κρίκο στην αλυσίδα δέσμευσης και αποθήκευσης άνθρακα (Carbon Capture and Storage – CCS),…

Αυξημένο ενδιαφέρον για τις λύσεις αιολικής πρόωσης

Καθώς η υποβοήθηση πρόωσης από τον άνεμο έχει πλέον καθιερωθεί ως τεχνικά ώριμη λύση στη ναυτιλία, η εφαρμογή προηγμένων αεροδυναμικών τεχνολογιών, όπως τα αυτόνομα…

Σύμπραξη προς την ανάπτυξη εφοδιαστικής αλυσίδας υγροποιημένου υδρογόνου

Η τεχνολογία του υγροποιημένου υδρογόνου αποκτά κομβικό ρόλο στη μετάβαση της Ευρώπης σε ένα καθαρό και ασφαλές ενεργειακό σύστημα. Αυτό οφείλεται στο ότι το…

Σε στέρεο έδαφος η ναυλαγορά των VLCCs

Με ορμή διαφαίνεται πως θα εισέλθουν στο 2026 τα VLCCs, καθώς οι προοπτικές για τα θεμελιώδη μεγέθη προσφοράς και ζήτησης θα ευνοήσουν τη ναυλαγορά.…