Οι λόγοι που οδηγούν τις μικρότερες ναυτιλιακές εταιρείες να γίνουν «βορά» των μεγαλύτερων εταιρειών

Οι λόγοι που οδηγούν τις μικρότερες ναυτιλιακές εταιρείες να γίνουν «βορά» των μεγαλύτερων εταιρειών

Του Γ. Λογοθέτη, CFO Finance & Research George Moundreas Com. SA

Την Παρασκευή 27 Νοεμβρίου, 2015, ο BDΙ έκλεισε στις 581 μονάδες ενώ οι επιμέρους δείκτες και ο μέσος όρος των ημερησίων εσόδων κυμάνθηκαν ως εξής: BCI στις 989 μονάδες με $ 8,396 την ημέρα, BPI στις 456 μονάδες στα $3,644 την ημέρα, BSI στις 467 μονάδες στα $ 4,884 την ημέρα και BHSI στις 283 μονάδες, στα $ 4,134 την ημέρα.

Μετά το 2ο ιστορικό χαμηλό της 20ης Νοεμβρίου των 498 μονάδων, ο δείκτης άρχισε να κινείται με μετριοπαθή ανοδική πορεία η οποία όμως οφείλεται αποκλειστικά στα Capes καθώς όλοι οι υπόλοιποι υπό-δείκτες ουσιαστικά δεν έχουν παρουσιάσει βελτίωση την εβδομάδα αυτή.

Όπως όλα δείχνουν ο κλάδος μεταφοράς ξηρού φορτίου αρχίζει και εισέρχεται, αν δεν έχει ήδη εισέλθει, στην λογική του «Survival of the Fittest», καθώς λόγω έλλειψης τραπεζικού δανεισμού αλλά και ιδίων κεφαλαίων σε αρκετές περιπτώσεις, γίνεται όλο και πιο δύσκολο για τις μικρότερες εταιρείες να ανταπεξέλθουν, οι οποίες καταλήγουν να γίνουν «βορά» των μεγαλύτερων εταιρειών είτε εξαγοραζόμενες πλήρως είτε αναγκαζόμενες να πουλήσουν μέρος του μικρού τους στόλου σε ιδιαίτερα χαμηλές τιμές, καθώς οι μεγάλες εταιρείες έχουν ακόμη την πολυτέλεια έστω και με δυσκολία σε τραπεζικό δανεισμό, προσέλκυση επενδυτών αλλά και χρήση ιδίων κεφαλαίων. Με λίγα λόγια, όπως συνήθως γίνεται σε περιόδους κρίσης η αγορά αρχίζει και γίνεται πιο συγκεντρωτική, δηλαδή αρχίζει και μπαίνει σε λογική Consolidation.

Το πρόβλημα βέβαια με αυτή τη λογική/πρακτική είναι ότι ουσιαστικά δεν λαμβάνει χώρα η εξυγίανση της αγοράς, καθώς η λογική του Consolidation, δεν μειώνει τον αριθμό των πλοίων που υπάρχουν στο νερό παρά μόνο των αριθμών των εταιρειών κυρίως των μικρών, καθώς τα πλοία απλά αλλάζουν χέρια. Εν αντιθέσει, υπάρχει η λογική ότι η περίοδος που η πρακτική του Consolidation είναι σε εφαρμογή, δημιουργεί περαιτέρω πτωτικές πιέσεις στην αγορά των ναύλων ή τουλάχιστον βραχυπρόθεσμα λειτουργεί αποτρεπτικά στην άνοδο των ναύλων λόγω ότι η κτήση ενός πλοίου η οποία γίνεται σε χαμηλές τιμές αυτόματα μειώνει και το Break Even Rate που απαιτεί η επένδυση επιτρέποντας στην αγορά να προσαρμόζεται στα χαμηλά ναύλα.

Για άλλη μία φορά οφείλουμε να επισημάνουμε ότι σαφώς η σωρευτική αύξηση του στόλου από τα προηγούμενα χρόνια έχει επιδράσει αρνητικά στη ναυλαγορά, αλλά το 2015 θεωρούμε ότι μεγαλύτερο μερίδιο ευθύνης έχει η μείωση της ζήτησης παγκοσμίως.

Κάνοντας μία αναδρομή στην αγορά το τελευταίο τρίμηνο του 2014, όπου η προσφορά, grosso modo, ήταν στα ίδια επίπεδα με τα σημερινά (το 2015 η προσφορά εκτιμάται ότι θα αυξηθεί μόνο 2,5%) τα ημερήσια έσοδα των πλοίων ήταν σαφέστατα σε καλύτερα επίπεδα από το τρέχον τρίμηνο, γεγονός που επιβεβαιώνει ότι η ζήτηση ήταν αυτή που έκανε τη διαφορά.

Σχετικά με το θέμα της ζήτησης και συγκεκριμένα από την Κίνα θεωρούμε ότι είναι πρώιμο να εξάγουμε ακόμη συμπεράσματα. Αναμφίβολα η Κίνα διανύει ένα μεταβατικό στάδιο στην οικονομία της όπου όπως όλα δείχνουν θα χαρακτηριστεί και από διόρθωση στην ανάπτυξη της. Παρ’ όλα αυτά τα μέχρι τώρα στοιχεία για την ζήτηση μάλλον θετικά είναι. Αναφορικά με τις εισαγωγές Iron Ore, για το 2015 εκτιμάται ότι θα κινηθούν στα ίδια επίπεδα με το 2014 περίπου στους 933 εκ. τόνους. Οι εισαγωγές Grain τους πρώτους 8 μήνες του έτους αυξήθηκαν κατά 10,8 εκ. τόνους, 19% σε ετήσια περιοδική βάση στους 66,3 εκ. τόνους, Soyabean αύξηση περίπου 5 εκ. τόνους στους 52,4 εκ. τόνους, Barley τριπλασιασμό των εισαγωγών στους 7,4 εκ. τόνους και Corn σχεδόν διπλασιασμό στους 4,4 εκ. τόνους, μεταξύ άλλων. Στον αντίποδα, οι εισαγωγές Coal μειώθηκαν κατά 60 εκ. τόνους, 32% μείωση σε 8μηνη ετήσια βάση, μείωση που εκτιμούμε ότι οφείλεται σε δομικούς λόγους.

Ακολουθεί η δραστηριότητα στον τομέα των αγοραπωλησιών για την εβδομάδα που πέρασε:

Στα πλοία ξηρού φορτίου γίνανε οι ακόλουθες πράξεις:

✏ Στα Supramax, το ‘GLOBAL LEGACY’ 51.900 DWT (2006 – Oshima), Box Shaped, πουλήθηκε σε Κινέζους στα χαμηλά $ 7 εκ.

✏ Στα Handymax, το ‘PACIFIC SCORPIO’ και το ‘PACIFIC PRIMATE’ 49.061 DWT (1997 – Oshima) πουλήθηκε σε Κινέζους στα $ 3,2 εκ. το κάθε ένα, το ‘AKITA’ το ‘LORETO’ και το ‘PAITON’ 45.279 DWT (1999 – Tsuneishi Zosen) αγοράστηκαν en bloc από Κινέζους στα $ 10,6 εκ.

✏ Στα Handysize, το ‘LONG FORTUNE’ 36.000 DWT (2015 Shandong Huahai) πουλήθηκε στα

$ 13,8 εκ. και το ‘TENNA BULKER’ 28.391 DWT (2005 – Imabari) πουλήθηκε στα $ 6,65 εκ.

Στον τομέα των tankers γίνανε οι ακόλουθες πράξεις:

✏ Στα Aframax, το ‘AEGEAN LEGEND’ 105.302 (2000 – Samsung) αγοράστηκε στα $ 18,5 εκ.

✏ Στα MRs, το ‘HELLAS ENTERPRISE’ και το ‘HELLAS EXPLORER’ 51.246 (2008 – STX), IMO II, πουλήθηκαν στα $ 26 εκ. το κάθε ένα.

ΝΧ

Συντακτική ομάδα Ναυτικών Χρονικών

Υπόθεση «Bayesian»: Η ανέλκυση θα ρίξει φως στα αίτια του ναυαγίου

Η ναυλαγορά των LNG carriers σε επίμονη νωχελικότητα

Θάνατος Ιρανού προέδρου: Οι αντιδράσεις «φίλων» και «αντιπάλων»

Μάχη δισεκατομμυρίων για Μαρκ Ζούκερμπεργκ και Τζεφ Μπέζος

Κανονικά τα δρομολόγια πλοίων από το λιμάνι της Ραφήνας

Σε πλήρη επαναφορά της λειτουργίας του λιμανιού της Ραφήνας προχώρησαν οι αρχές, καθώς σύμφωνα με επίσημη ανακοίνωση του Υπουργείου Ναυτιλίας, οι κατάπλοι των επιβατηγών-οχηματαγωγών…

Πυρκαγιά στη Ραφήνα: Διακοπή κυκλοφορίας στη Λ. Μαραθώνος

Η πυρκαγιά που μαίνεται αυτή τη στιγμή στην περιοχή της Ραφήνας έχει προκαλέσει ήδη σοβαρά προβλήματα. Η Αστυνομία προχώρησε σε διακοπή της κυκλοφορίας των…

Η ακαδημαϊκή αριστεία των νέων συσπειρώνει τους Έλληνες εφοπλιστές

Η ελληνική ναυτιλία εξακολουθεί να αποδεικνύει πως αποτελεί αέναο υποστηρικτή της ελληνικής κοινωνίας. Υπό αυτό το πρίσμα, την Τετάρτη 2 Ιουλίου σε μια εμβληματική…

Η αναστολή συνεργασίας Ιράν-ΔΟΑΕ και οι διεθνείς αντιδράσεις

Ο Ιρανός πρόεδρος Μασούντ Πεζεσκιάν έδωσε στις 2 Ιουλίου την τελική του έγκριση σε νόμο που αναστέλλει τη συνεργασία με τον Διεθνή Οργανισμό Ατομικής…

Εγκαίνια της ανακαινισμένης αίθουσας τοκετών Γ.Ν.Α Αλεξάνδρα – Δωρεά Ιδρύματος Αικατερίνης Λασκαρίδη

Την Τρίτη 1η Ιουλίου 2025 πραγματοποιήθηκαν τα εγκαίνια της ανακαινισμένης αίθουσας τοκετών του Γ.Ν.A Αλεξάνδρα και η τελετή ονοματοδοσίας Αίθουσα Τοκετών «Μαριλένας Λασκαρίδη». Η…

Κίνα-ΕΕ: Αντιπαράθεση ή συνεργασία;

Ο κινέζος υπουργός Εξωτερικών Ουάνγκ Γι προειδοποίησε εναντίον των κινδύνων μιας «αντιπαράθεσης», σύμφωνα με ανακοίνωση του υπουργείου του που δόθηκε σήμερα στη δημοσιότητα, τη…

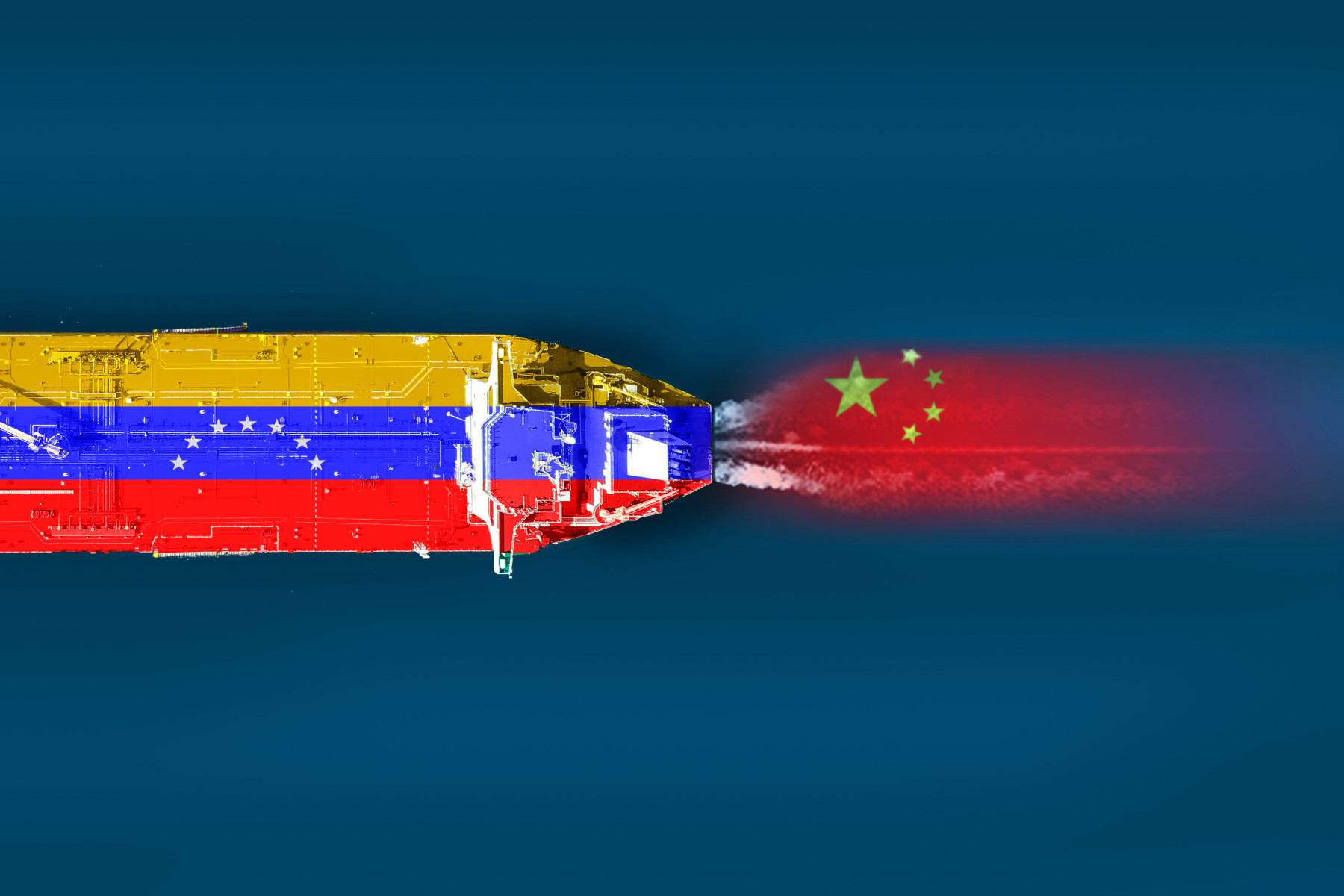

Άνοδος για τις εξαγωγές αργού της Βενεζουέλας, με κινεζικές ευλογίες

Άνοδο κατέγραψαν οι εξαγωγές πετρελαίου και καυσίμων της Βενεζουέλας τον Ιούνιο, καθώς η Κίνα αποτέλεσε «σανίδα σωτηρίας» για τα φορτία του Καράκας. Συγκεκριμένα, σύμφωνα…

Στα σκαριά το νέο υπερσύγχρονο παγοθραυστικό της Νότιας Κορέας

Καθώς το ενδιαφέρον κορυφαίων οικονομιών παγκοσμίως επικεντρώνεται ολοένα και περισσότερο στις πολικές περιοχές του πλανήτη, η ζήτηση για προηγμένα παγοθραυστικά παρουσιάζει σημαντική άνοδο. Στο…